この記事は 6 分で読めます

「定額法」と「定率法」による減価償却の計算方法|例題を使って解説

組織が所有する固定資産は時間などによる劣化で価値が減少していきます。その際に、減少した価値として「減価償却」を計上するという手続きを行わなければなりません。ただし、この計算方法には、「定額法」と「定率法」の2種類があります。

今回は、定額法と定率法それぞれの違いを紹介し、例題を使って計算方法を解説します。

目次

減価償却とは、資産の価値を耐用年数に応じて計上していくこと

組織が所有している建物や機械などの固定資産は、業務に利用や時間の経過と共に劣化します。そのため、年々購入した金額よりも資産の価値が減少していきます。これを年度末に耐用年数に応じて計上していく必要があります。このような手続きを「減価償却」と言います。

減価償却の計算を行うためには「定額法」と「定率法」の2種類の方法が存在します。

定額法

定額法は、毎年同じ金額を減価償却費として計上する方法です。金額が決まっているため、計算や帳簿での扱いが容易になるというメリットがあります。定額法の計算式は以下の通りです。

定額法での減価償却費 = 購入価格 ÷ 耐用年数

定率法

定率法とは、毎年一定の割合を掛けて減価償却費を計算する方法です。固定資産の耐用年数により償却率が決められており、それらを活用して計算します。また、減価償却費の額が、購入価額に保証率を掛けて算出した保証額(最低限下回ってはいけない金額)よりも下回った場合は、その年度以降、その時点での未償却残高×改定償却率の金額を減価償却費として計上します。定率法の計算式は以下の通りです。

定率法での減価償却費 = 未償却残高(期首帳簿価額)× 償却率

定額法と定率法、計算方法を例題で解説

【例題】

当期首に取得原価2,000,000円で機械を購入した。耐用年数は5年。定率法の償却率は0.4、改定償却率は0.5、保証率は0.10800である。

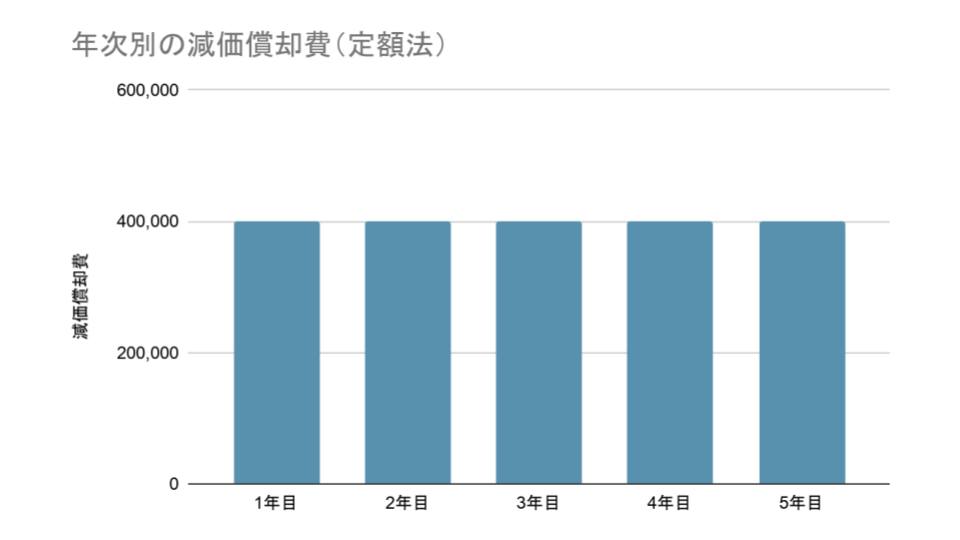

【定額法】

計算式:

(1年目~4年目)2,000,000÷5=400,000

(5年目)400,000-1=399,999

| 年数 | 期首帳簿価額 | 減価償却費 | 期末帳簿価額 |

| 1 | 2,000,000 | 400,000 | 1,600,000 |

| 2 | 1,600,000 | 400,000 | 1,200,000 |

| 3 | 1,200,000 | 400,000 | 800,000 |

| 4 | 800,000 | 400,000 | 400,000 |

| 5 | 400,000 | 399,999 | 1 |

毎期400,000円の減価償却費を期首帳簿価額から差し引いていきます。

5年目の期末帳簿価額には0と記載するところですが、実際には機械がなくなるわけではなく保有しているため、1円のみを残して計上します。そのため、5年目の減価償却費のみ399,999円と記載します。

年次別の減価償却費をグラフにすると、以下の通りです。どの年次でも金額が同じことがわかります。

【定率法】

償却率:0.4/改定償却率:0.5/保証率:0.10800

保証額:2,000,000×0.10800=216,000

計算式:

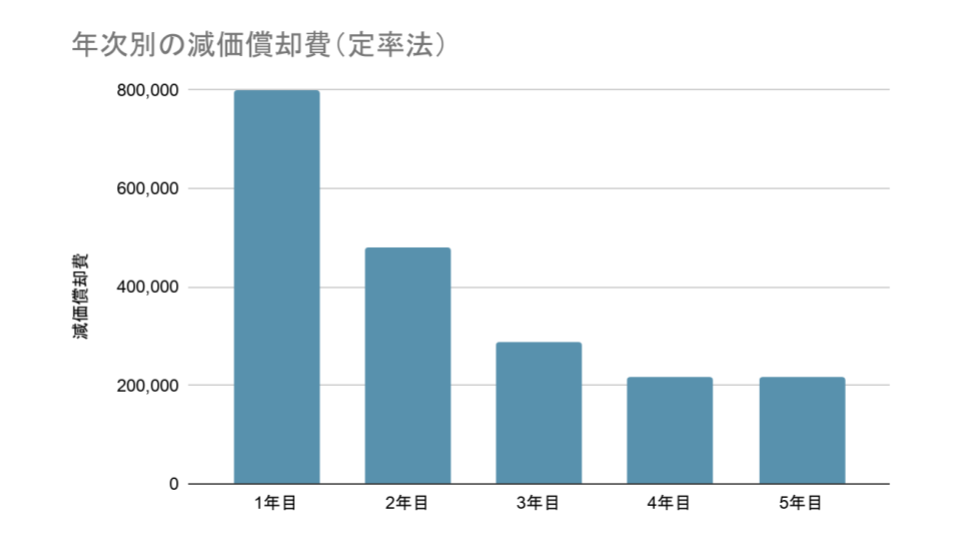

(1年目)2,000,000×0.4=800,000

(2年目)1,200,000×0.4=480,000

(3年目)720,000×0.4=288,000

(4年目)432,000×0.5=216,000

(5年目)216,000-1=215,999

| 年数 | 期首帳簿価額 | 減価償却費 | 期末帳簿価額 |

| 1 | 2,000,000 | 800,000 | 1,200,000 |

| 2 | 1,200,000 | 480,000 | 720,000 |

| 3 | 720,000 | 288,000 | 432,000 |

| 4 | 432,000 | 216,000 | 216,000 |

| 5 | 216,000 | 215,999 | 1 |

期首帳簿価額である未償却残高に0.4を掛けて減価償却費を算出します。

4年目の減価償却費は、432,000×0.4=172,800と計算されますが、保証額である、2,000,000×0.10800=216,000を下回るため、未償却残高と改定償却率で計算された432,000×0.5=216,000が減価償却費に適用されるようになります。また、最終年度の5年目では期末帳簿価額を1とするため、期首帳簿価額との差額が減価償却費として計上されます。

年次別の減価償却費は以下の通りです。1年目が一番金額が大きいものの、年次を重ねるごとに減少していく点が特徴です。

定額法と定率法、選ぶ基準は費用に計上するタイミングと金額

定率法は年次が早いほうが減価償却費が高くなるという特徴があります。つまり定率法は、資産を減価償却費によって費用に計上する額が購入初年度に大きくなるということです。また、初年度に減価償却費が大きくなると、関連する税金を少なくできる可能性もあります。

一方で定額法は減価償却費が毎年定額なため、資金計画も立てやすく帳簿の扱いがシンプルになります。初年度に計上する額は定率法より少なくなりますが、毎年同じような節税効果を受けることができます。どちらのメリットを取るのか、企業の資金計画に合わせて選びましょう。

しかし、勘定科目によっては定額法しか選べないものもあります。これらは税法で決められているため、確認が必要です。

償却方法を変更する際は税務署の承認が必要なため、慎重に選ぼう

定額法や定率法の償却方法は、一度選んだ方法で継続するという前提で決められています。そのため、変更する際は税務署の承認が必要となります。事業年度開始日の前日までに申請書を提出するなど、手続きに手間がかかるため償却方法を決める際には慎重に選びましょう。

また、償却方法を変更してから3年を経過していない場合や、適正に計算できないと判断された場合は承認を受けられないおそれもあるため、注意しましょう。

いかがでしたか?

減価償却費の計算方法には、毎年金額が一定の「定額法」と、年次が浅いほうが高くなる「定率法」があります。それぞれのメリットなどを考慮して選び、この記事で紹介した計算式を参考に処理してみてください。

まずはこれだけ。新規開拓営業を始める時の心得

無料でダウンロードするために

以下のフォーム項目にご入力くださいませ。