この記事は 4 分で読めます

間接法によるキャッシュフロー計算書とは?直接法との違いを解説

キャッシュフロー計算書には「直接法」「間接法」と呼ばれる2つの作成方法があります。この2つは最終的に求めるものは同じですが、記載される項目の特徴がそれぞれ異なります。

今回は、間接法について直接法と比較しつつ解説します。

目次

キャッシュフロー計算書は企業の現金の流れを示す書類

キャッシュフロー計算書とは、企業に関する現金や現金に換金できる預金、現金同等物(キャッシュ)などの流れを示す書類です。出て行ったキャッシュと入ってきたキャッシュの収支が示されており、この書類を見ることによって社員や投資家などの外部の人間が企業の経営状態を把握できます。

キャッシュフロー計算書は賃借対照表や損益計算書と合わせて財務三表の1つとされており、上場企業には作成業務があります。

キャッシュフロー計算書に記載される項目

キャッシュフロー計算書に記載される項目は主に3種類に分かれており、それぞれが企業の異なる活動によるキャッシュフローを表しています。

営業活動によるキャッシュフロー

「営業活動によるキャッシュフロー」とは、飲食店ならば飲食の提供、小売店ならば商品の販売などの、企業の本業によって得られたキャッシュフローを表す項目です。この項目は企業がキャッシュを生み出す力を表しており、営業活動によるキャッシュフローがプラスの場合、企業が本業によって利益をあげていることを表します。

営業活動によるキャッシュフローに表される項目の例には以下のようなものがあります。

- 税引前当期純利益

- 従業員の給与

- 棚卸資産の増減額

- 原材料の仕入れの支出

投資活動によるキャッシュフロー

「投資活動によるキャッシュフロー」とは、設備投資や事業投資などの固定資産の売買や、有価証券の売買、貸付の実行・回収などの将来に向けて使用したキャッシュフローを表します。固定資産などの購入によって値はマイナスになり、逆に固定資産の売却を行うと資金を得るためプラスになります。

投資活動によるキャッシュフローに表される項目の例には以下のようなものがあります。

- 有形固定資産の取得による支出

- 投資有価証券の取得による支出

- 現金等の貸付及び回収

財務活動によるキャッシュフロー

「財務活動によるキャッシュフロー」は、銀行からの借入・返済、株式の発行などの、企業が調達・返済した資金の変動によるキャッシュフローを表します。資金を借りた場合はプラス、返済した場合はマイナスの値になります。

財務活動によるキャッシュフローに表される項目の例には以下のようなものがあります。

- 短期借入金の順増額

- 長期借入金の返済による支出

- 株式の発行による収入

間接法は税引前当期純利益を基準に、現金の動きのみを記す記入方法

営業活動によるキャッシュフローには「直接法」と「間接法」の二種類の記入方法があります。

間接法では、税引前当期純利益から各種費用を足し引きすることで利益とキャッシュフローの関係を明らかにします。「税引前当期純利益」は「税金等調整前当期純利益」とも呼ばれ、税金を引く前の企業が獲得する全ての活動による利益を表しています。この利益から、損益計算書と貸借対照表に記載されている資産や負債の増減額を足し引きすることで、営業活動によるキャッシュフローを求めます。

間接法によるキャッシュフロー計算書の例は以下のようになります。

| (1)営業活動によるキャッシュフロー | ||

| 税引前当期純利益 | 10000 | |

| 減価償却費 | 3000 | |

| 売上債権の増加額 | -5000 | |

| 支払い利息 | -2000 | |

| 小計 | 6000 | |

| 法人税等の支払い | -500 | |

| 営業活動によるキャッシュフロー | 5500 |

直接法は取引ごとに記入を行う方法

直接法では「商品の仕入れ・販売」「給料・経費の支払い」などの、本業に関係のある細かい取引ごとによるキャッシュフローを足し合わせることで営業活動によるキャッシュフローを表します。

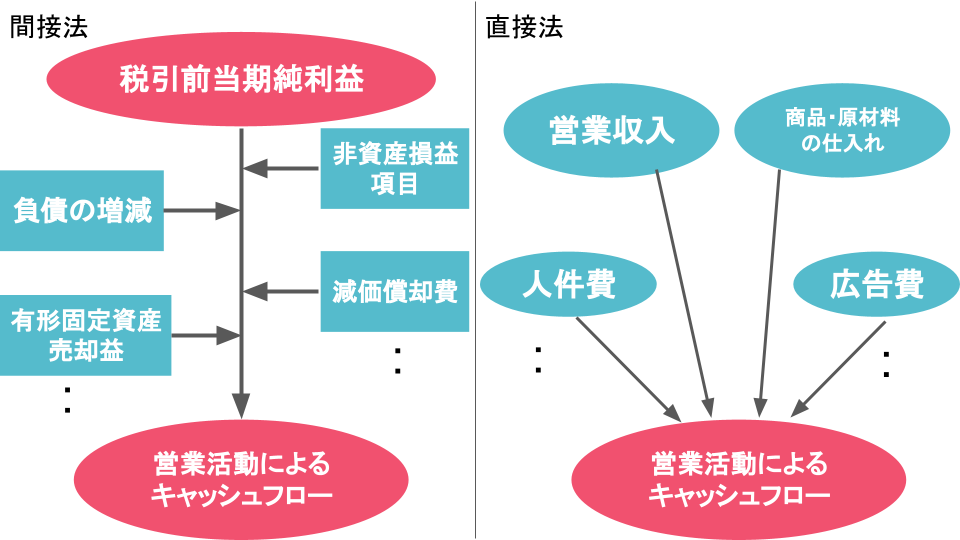

「間接法」と「直接法」のイメージの違いを表すと下の図のようになります。間接法は税引前当期純利益から様々な項目を足し引きするイメージであるのに対して、直接法は本業に関する個別の収支を足していくイメージです。

直接法の詳細については、次の記事をご参照ください。

どちらの方法でも営業活動によるキャッシュフローの最終的な金額は同じ

直接法と間接法のどちらの方法でも、最終的な営業活動によるキャッシュフローは同じ金額を示します。営業活動によるキャッシュフローは間接法を用いた方が簡単に求められるため、どちらの方法をとってもよいとされている日本の会計基準のもとでは、多くの企業は間接法を用いています。

しかし、IFRS(国際会計基準)では直接法と間接法の両方を認めている一方、直接法を推奨しているので、どちらの方法を用いるかはそれぞれの企業で検討する必要があります。

間接法では必要な書類が少なく、キャッシュフロー計算書を簡単に作成できる

間接法のメリットとしては、賃借対照表や損益計算書を参照して営業活動によるキャッシュフローを求めるので、計算に必要な書類が少なく、作成が比較的簡単なことが挙げられます。

一方で、直接法の方が個別の収支の情報が必要であるため、参照しなければならない項目が多く、キャッシュフロー計算書の作成に手間がかかるとされています。しかし、直接法ではそれぞれの取引の収支が記されているため、間接法よりも営業活動によるキャッシュフローの詳細な内訳がわかりやすいことがメリットとして挙げられます。

いかがでしたか?

間接法は直接法に比べてキャッシュフロー計算書の作成が容易である一方、直接法に比べて各取引についての詳細な情報はわからないというデメリットがあります。

この記事を参考に間接法に関する理解を深めましょう。

まずはこれだけ。新規開拓営業を始める時の心得

無料でダウンロードするために

以下のフォーム項目にご入力くださいませ。