この記事は 7 分で読めます

コストアプローチとは?特徴と代表的な計算方法を解説します

コストアプローチという言葉をご存知でしょうか?これは、M&Aにおいて重要な指標の計算方法のことを指します。

この記事では、コストアプローチの意味とその特徴を紹介し、代表的な計算方法を解説します。

目次

コストアプローチとは、帳簿のデータを用いて計算する企業価値の評価方法のこと

コストアプローチはM&Aにおける企業価値の評価方法のひとつです。コストアプローチは帳簿のデータを用いて企業価値である株式価値を計算するため、客観的に評価できます。

また、そのほかの評価方法として、上場している同業他社と比較して企業価値を評価するマーケットアプローチと、将来の収益性を評価するインカムアプローチがあります。

マーケットアプローチ・インカムアプローチについて、詳しく説明している記事もありますので、あわせてご覧ください。

コストアプローチの特徴

- 中小企業を対象によく用いられる

帳簿上の順資産価値から簡単に計算できるため、中小企業の評価方法に用いられます。マーケットアプローチでは中小企業と同程度の規模の上場企業が見つかりづらいこと、インカムアプローチでは将来の収益性を予測できないことから、中小企業の評価に向いていません。 - 清算する会社の評価に向いている

清算する際に資産を全て売却するため、事業を継続しない会社の評価方法としても用いられます。また、清算する会社に将来の収益性はないため、シンプルに計算できるコストアプローチが向いています。 - 大企業のM&Aには向かない

未来の収益力を反映できないため、大企業の評価方法には向きません。一般的に、大企業の評価方法にはマーケットアプローチやインカムアプローチが用いられます。

コストアプローチの4つの代表的な計算方法

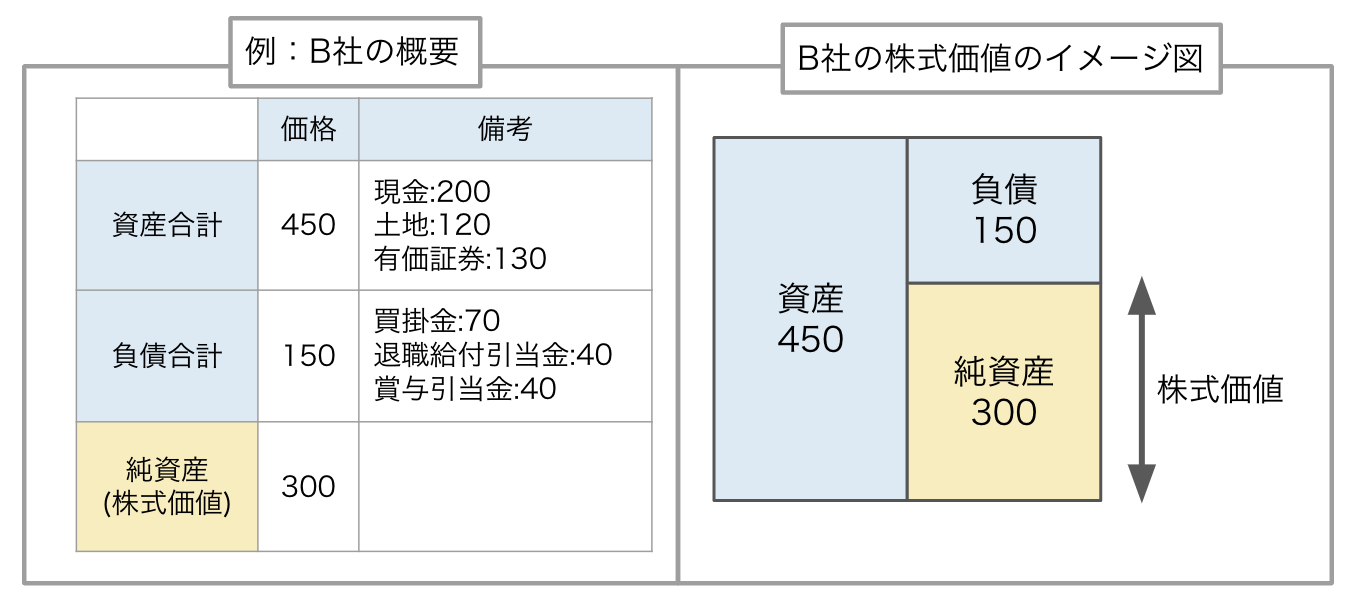

簿価純資産法

簿価純資産法は、コストアプローチの中で最も単純な株式価値の計算方法です。この方法では帳簿における資産から負債を引いて純資産を計算し、その純資産が株式価値とされます。

資産ー負債=純資産(株式価値)

例えば、上の表のように資産と負債がある場合、株式価値は300となります。

この方法は計算が簡単ではありますが、帳簿上の資産や負債の時価を考慮できていないため、含み益や含み損を反映できていません。よって、簿価と時価が大きく異なっていると実際の価値を計算できないため、この方法はあまり使われません。

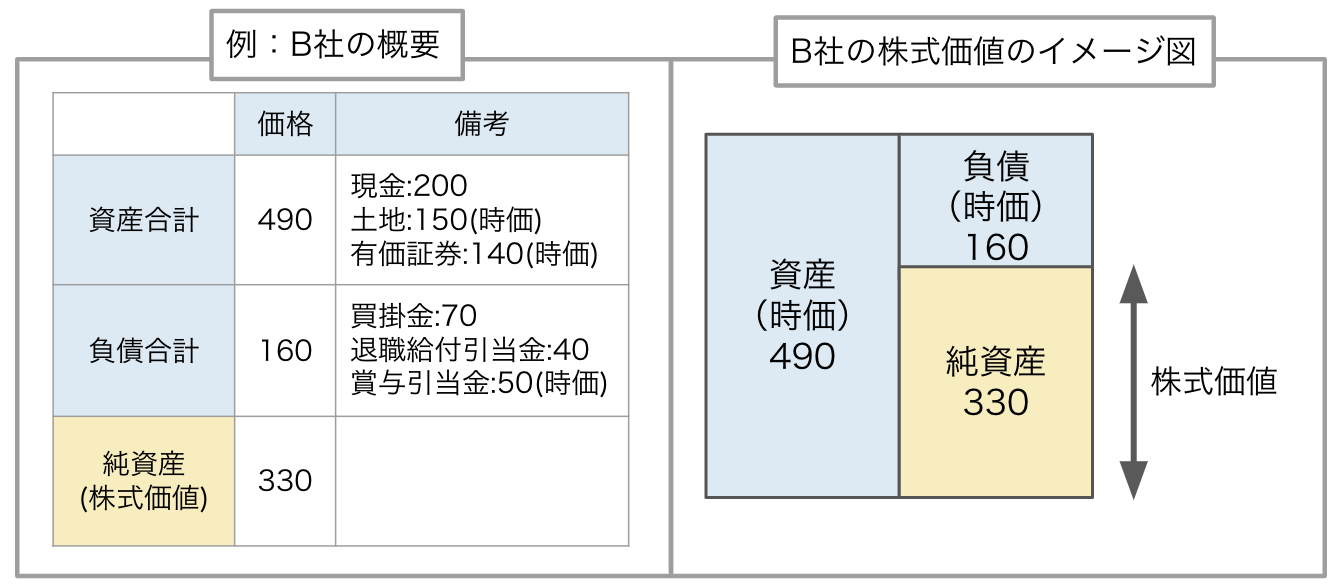

時価純資産法

簿価純資産法の弱点を解消するために用いられるのが、時価純資産法です。資産や負債の項目を時価に置き換えることで、含み損や含み益を考慮した株式価値を計算できます。以下の式のように該当項目を時価に換算し、株式価値を計算します。

資産(時価)ー負債(時価)=純資産(株式価値)

B社の土地代や有価証券代などを時価に換算し計算した結果、株式価値は330となりました。また、すべての項目を時価に換算するわけではなく、以下の項目の中で含み損益が大きく発生しているものに行います。

| 時価に換算する項目一覧 | |||

| 資産 | 負債 | ||

| 売掛金 | 回収不能額を控除 | 未払給与 | 未払い給与や残業代がある場合は計上 |

| 有価証券 | 上場企業の株式を持っている場合は、時価に換算 | 退職給与引当金 | 退職金の積立不足を計上 |

| 棚卸資産 | 長期滞留在庫がある場合は控除 | 賞与引当金 | 賞与の積立不足を計上 |

| 不動産 | 時価に換算 | 偶発債務 | 訴訟のリスクを評価 |

| 貸付金 | 回収不能額を控除 | 有利子負債 | 詳細に評価する際は、 時価に換算 |

| 保険積立金 | 解約返戻金額に修正 | ||

このように、時価純資産法では実際の価値を考慮して企業の価値を計算できますが、収益力を評価できないという弱点があります。

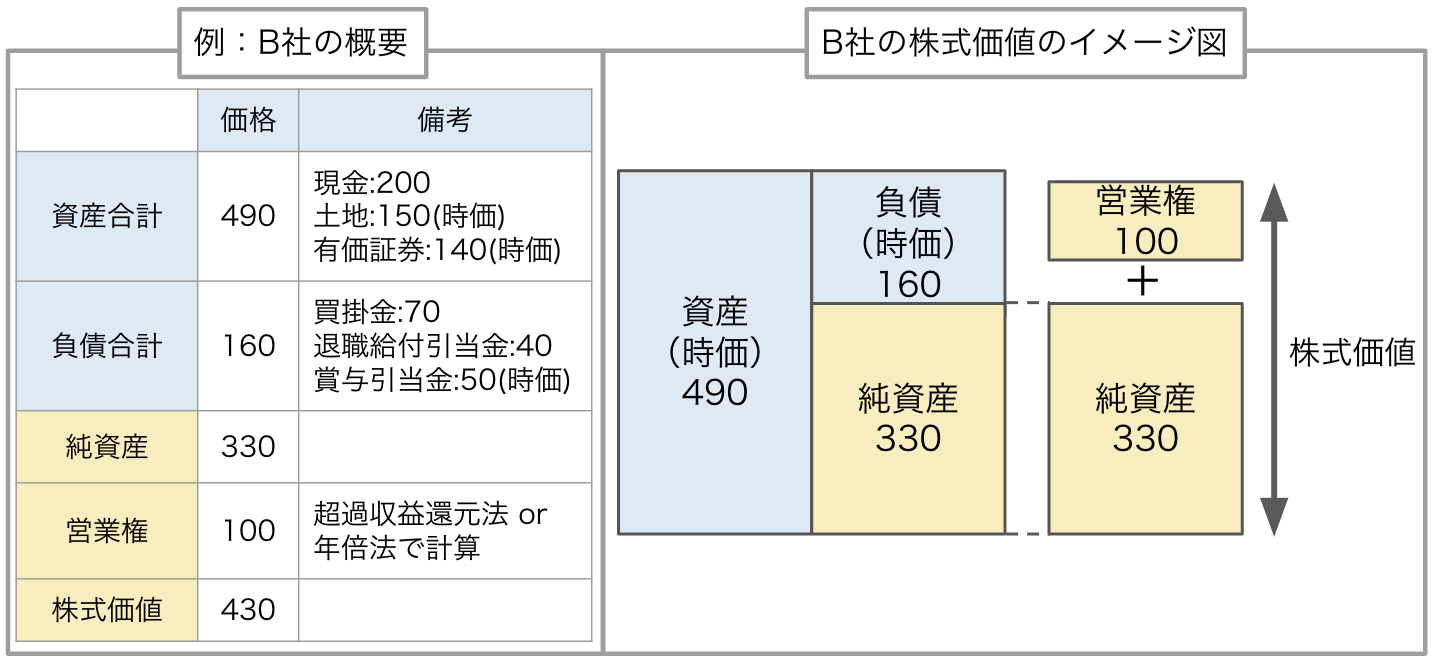

時価純資産+営業権(超過収益還元法、年倍法)

時価純資産+営業権とは、時価に換算された純資産に営業権という超過収益力を上乗せしたものを株式価値とする方法です。営業権とは人的資源や技術力、ブランド力を評価した超過収益力を指し、超過収益還元法や年倍法で計算されます。

実際の価値だけでなく、将来の収益力も考慮して計算することができるため、中小企業のM&Aにおいてよく用いられます。

資産(時価)ー負債(時価)=純資産

純資産+営業権=株式価値

この計算方法では営業権が上乗せされたため、B社の株式価値は430となりました。

また、超過収益還元法と年倍法のどちらを用いるかによって営業権の計算方法が異なります。

- 超過収益還元法による営業権の計算方法

企業の収益から、期待される収益を差し引いて算出した値が超過収益とされます。その超過収益を維持して得ることができる年数を考え、掛け合わせることで営業権を計算します。

計算式

企業収益ー期待収益=超過収益

超過収益 × 超過収益を維持できる年数=営業権

具体例 項目 値 企業収益 150 期待収益 100 超過収益を維持できる年数 2 超過収益 150ー100=50 営業権 50×2=100 - 年倍法による営業権の計算方法

年倍法は、企業の収益の数年分(任意)を営業権として簡便に計算する方法です。

計算式

企業収益 × 収益の計算年数=営業権

具体例 項目 値 企業収益 50 収益の計算年数 2 営業権 50×2=100

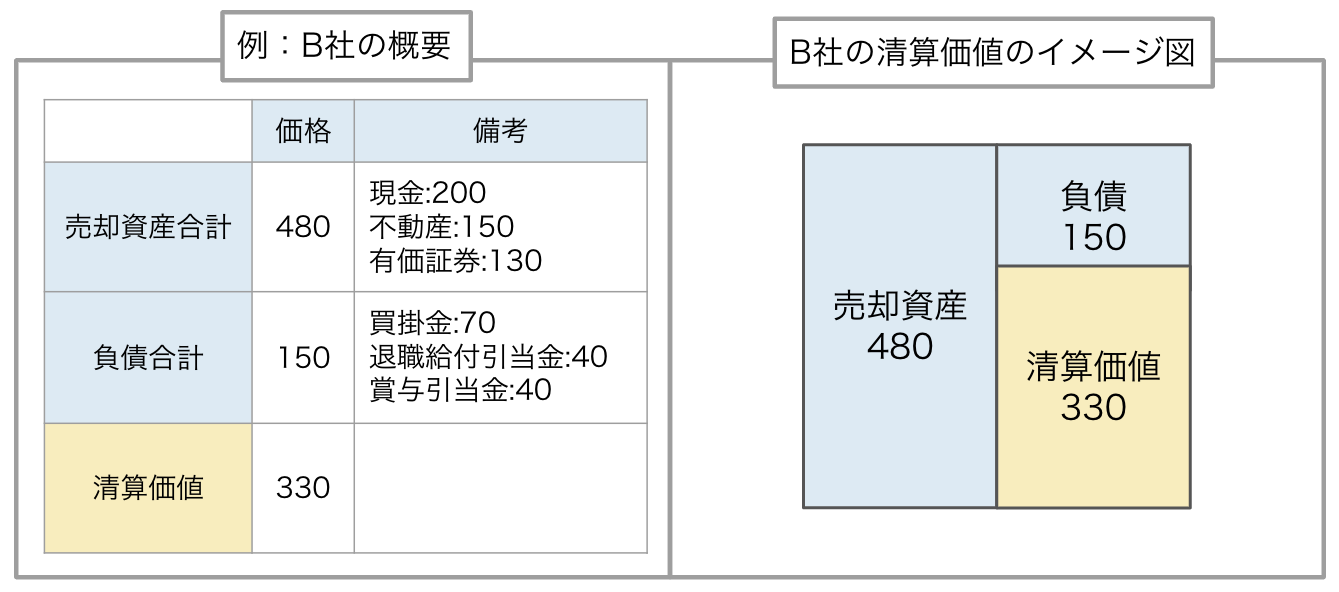

清算価値法

これまでのコストアプローチの計算方法はM&Aのためのものでしたが、清算価値法は会社を清算する時に用いる計算方法です。特に、株式価値よりも清算価値の方が大きい時や、企業清算を急いでいる時に用いられる簡単な方法です。清算価値は、以下の式のように売却資産から負債合計を差し引くことで計算されます。

売却資産ー負債=清算価値

上の表のように、売却資産と負債がある場合、清算価値は330となります。

注意点としては、不動産が時価のまま売却できないことや機械などは売れにくいことを考慮すべき点が挙げられます。そのほか、実際の清算では別にコストがかかることもあり、実際の価値よりも算出額を多く見積もってしまう可能性もあるので注意しなければいけません。

いかかでしたか?

この記事では、企業価値の評価方法の1つであるコストアプローチの意味と特徴、代表的な計算方法を紹介しました。

この記事を参考に、M&Aを検討している企業の価値を正しく評価しましょう。

まずはこれだけ。新規開拓営業を始める時の心得

無料でダウンロードするために

以下のフォーム項目にご入力くださいませ。